Являясь налоговым резидентом в России, вы обязаны платить НДФЛ. Этот налог платят физлица со своих доходов, его величина составляет 13% от них. То есть, получая зарплату на руки, мы получаем ее уже за вычетом НДФЛ.

Являясь налоговым резидентом в России, вы обязаны платить НДФЛ. Этот налог платят физлица со своих доходов, его величина составляет 13% от них. То есть, получая зарплату на руки, мы получаем ее уже за вычетом НДФЛ.

Так же как и с зарплатой, поступает государство с любым доходом гражданина. Продаете ли вы квартиру, получаете ли выигрыш в лотерее или машину в дар от родственника – не забудьте выяснить заранее, когда платить НДФЛ. Хотя это, к слову, не единственный налог, который мы отчисляем в госказну, ведь приходится платить еще в ФСС и пенсионный фонд, НДС при покупках, налог на транспортное средство или на землю, если вы являетесь ее собственником.

- Суть НДФЛ

- За что мы платим

- Какова величина НДФЛ 2018

- Платим НДФЛ самостоятельно

- 3 способа оплатить декларацию самостоятельно

- Способ 1. Самостоятельно отнести декларацию в ФНС

- Способ 2. Работа на договорной основе

- Способ 3. Оформление ИП

- Заполнение 3-НДФЛ физическим лицам

- Рассчитать самостоятельно сумму налога.

- Напоследок: что можно не декларировать

- Резюме

Суть НДФЛ

Как мы уже выяснили, этой аббревиатурой обозначают налог на наши доходы. В России он составляет 13%, кроме налога на выигрыш в рекламной лотерее. Тогда его размер составит 35%.

Нужно ли каждому знать, куда и как платить НДФЛ физическим лицам? Да, желательно быть осведомленным. Даже если за вас его рассчитывает и платит налоговый агент – тот, кто платит вам деньги. В случае с заработной платой, налоговым агентом является работодатель: он-то и обязан вести расчеты по НДФЛ, а вы получаете уже чистую зарплату.

Но если бухгалтерия зависла? Или налоговый агент отсутствует, а доход имеется? Тогда ваша обязанность как налогоплательщика – заплатить лично. Для этого взять и заполнить налоговую декларацию по форме 3-НДФЛ. Когда подавать ее?

Не забудьте самостоятельно рассчитать НДФЛ:

- Суммарно от сдачи жилья в аренду;

- При выигрыше в азартные игры, лотерею;

- При получении в дар наследства;

- При продаже квартиры, имевшейся у вас меньше 3 лет в собственности.

За что мы платим

Насущный вопрос для каждого россиянина: куда уходят наши налоги? Все они, включая НДФЛ, поступаю одинаково в госбюджет, а оттуда распределяются на остальные уровни:

- Сперва в федеральный бюджет;

- Потом на нужды субъектов – Москвы, СПб, республик, краев и областей. Сюда поступает до 85% от всего количества расходов;

- В районные бюджеты.

Получается, основным донором для государственной казны выступают отчисления физических лиц в Федеральную налоговую службу. До 45% от ежегодного бюджета Москвы, к примеру, это именно НДФЛ. Этот налог не поступает в федеральный бюджет, его оставляют «на местах», тратя на благоустройство города, где вы работаете (именно работаете, а не живете!).

Какова величина НДФЛ 2018

Этот налог постоянный, он не меняется. Для наглядности его расчета возьмем пример:

Зарплата гражданина Николаева составляет 40 000 рублей. Он не получает налоговых вычетов. На руки ему выдают на предприятии 44 800, за вычетом тех 13% (а это 5200), которые он обязан государству. За год будет переведено от гражданина Николаева 62 400 рублей. И вот как государство ими распорядится (данные за 2015 год):

А теперь давайте посмотрим по статьям:

- Образование и социальная политика – две наибольших статьи для московского бюджета;

- Транспорт – из этих денег будут отремонтированы эскалаторы в метро и дороги в столице. Не все, правда, а лишь запланированные на этот год;

- ЖКХ – новые коммуникации и био-туалеты тоже не возникают ниоткуда. Вы за них платите в бюджет страны;

- Медицина – у нас она почти бесплатная: прививки от гриппа, вызов скорой помощи, медосмотры в школах и т.д.;

- Экономика и с/х – для Москвы большей частью заключается в организации выставок и ярмарок;

- Работа правительства тоже оплачивается физическими лицами – налогоплательщиками;

- Немного из ваших денег отдают на спорт и культуру;

- Очень мало, меньше 1% тратится на МЧС, экологию, дотации в местные бюджеты;

- И, как бы ни обвиняли РФ в развитии ВПК, все же мы отдаем на вневойсковую подготовку 0,15% от своего НДФЛ.

Промежуточный итог

Ежемесячно каждый нанятый законно на работу гражданин платит НДФЛ в размере 13% от своей зарплаты. Обычно за него производит вычет и заполняет декларацию налоговый агент – бухгалтер работодателя. Если такой отсутствует, обязанность налогоплательщика – самостоятельно взять и заполнить форму 3-НДФЛ. О том, как это делается, мы расскажем дальше.

Платим НДФЛ самостоятельно

Этот пункт специально для тех, кто не имеет налогового агента, при этом получает доходы. То есть, например, вы сдаете землю в наем, работаете на бирже копирайтинга или же зарабатываете игрой в покер. Или для вас наступил случай одноразового дохода, от продажи имущества или получения подарка. Тогда приготовьтесь рассчитать и оплатит налог самостоятельно.

Этот пункт специально для тех, кто не имеет налогового агента, при этом получает доходы. То есть, например, вы сдаете землю в наем, работаете на бирже копирайтинга или же зарабатываете игрой в покер. Или для вас наступил случай одноразового дохода, от продажи имущества или получения подарка. Тогда приготовьтесь рассчитать и оплатит налог самостоятельно.

«А можно не платить?»

Первый вопрос, который возникает – ну что будет, если проигнорировать заполнение формы и спокойно получить весь доход от одноразовой деятельности? Тут мы просто напомним, что каждый гражданин РФ обязан вносить налоги в казну по Конституции. Ответственность за уклонение прописана как в НК РФ (ст.122), так и в УК РФ (ст. 198). То есть, можно получить еще и уголовное наказание.

Обычно штраф за неуплату налогов составляет от двадцати до сорока процентов сокрытой суммы. Например, вы выиграли в лотерею 30 000 и решили оставить все себе. Если налоговая это раскроет, вам грозит годовой штраф 18 720 рублей. А по УК РФ грозит еще год тюрьмы или 300 тысяч штрафа сверху.

Как налоговая узнает о моих доходах?

Вам нужно быть осторожнее с поступками и словами. Сейчас не только банки обязаны сообщать в ФНС о движении на счетах вкладчиков, изменении реквизитов. Даже некоторые социальные сети просматриваются налоговиками. Что касается кошельков Web Money, Яндекс. Деньги, бирж фриланса, они тоже могут в чем-то отчитываться налоговикам. Так что если вам на кошелек или прямо на карточку часто поступают средства, возможно, ФНС это разведает и нагрянет с проверкой. Но обнадеживает то, что проверке подвергаются операции на сумму свыше 100 000 рублей, переводы или снятия с карты либо вывод электронной валюты на эту сумму обязательно нужно декларировать.

3 способа оплатить декларацию самостоятельно

Способ 1. Самостоятельно отнести декларацию в ФНС

Ежегодно гражданам предлагается подавать декларацию в письменном виде по адресу проживания. Для этого заполняют форму 3-НДФЛ с указанием не только суммы доходов, но и отдельно их источника. Пусть даже вам заплатили восемь различных авторов за восемь проектов, все равно нужно расписать. Вашу декларацию проверят, после чего предоставят реквизиты для оплаты.

Недостаток здесь один: если вы выполняете много мелких заказов, просто устанете заполнять отчетность. Зато есть и преимущества: вам не нужно открывать ИП и нанимать бухгалтера.

Способ 2. Работа на договорной основе

Как фрилансер, вы имеете право работать с заказчиками на договорной основе. В договоре можно прописать, что заказчик является налоговым агентом и выдает гонорар за вычетом 13% НДФЛ. Тут, конечно, вопрос – выгодно ли это заказчику, выполнять столько бумажной работы за вас? Не понизит ли он ваш гонорар для этого?

Способ 3. Оформление ИП

Имеет смысл зарегистрироваться индивидуальным предпринимателем и платить налог 6% вместо 13%, если вы постоянно зарабатываете большие суммы самостоятельно. Не сделав этого вовремя, вы можете попасть под проверку, и при вычислении предпринимательской деятельности с вас возьмут штраф, в размере 10% от всей суммы, сокрытой за время работы без статуса ИП. Здесь также опасна ответственность по статье 171 Уголовного кодекса! Так что стоит подумать: а не сходить ли один раз в налоговую ради регистрации ИП

Заполнение 3-НДФЛ физическим лицам

На данный момент доступны два способа заполнить декларацию:

- Скачать бланк, распечатать его и заполнить ручную;

- Зарегистрировать личный кабинет на сайте ФНС и подавать в электронном виде.

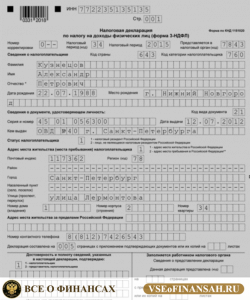

Вот так выглядит бланк 3-НДФЛ

И чтобы правильно его заполнить, кроме персональных данных налогоплательщика нужно знать:

- Номер налоговой инспекции по месту жительства (уточните на сайте);

- Код категории налогоплательщика для физлиц при заполнении 760;

- Год, за который вы отчитываетесь;

- Ваш ИНН;

- Код бюджетной классификации – для физических лиц, не относящихся к категории ИП и нотариус, он один 18210102030011000110;

- Код ОКТМО можно также уточнить на сайте ФНС;

Рассчитать самостоятельно сумму налога.

Заполняя бланк вручную, следует отнести его до 30 апреля следующего за отчетным года в налоговую по месту жительства. Помните о том, что заполнить нужно в двух экземплярах, на одном из которых вам поставят штамп о приеме на проверку.

Имея ключи ЭЦП (электронную подпись), можно заполнить и подать 3-НДФЛ для физических лиц на сайте.

Когда вы получите реквизиты, не забудьте рассчитаться по ним до 15 июля того же года. Удобнее всего сделать это на том же сайте, с помощью карты Master Card или Visa.

Напоследок: что можно не декларировать

Есть виды дохода, за которые отчитываться перед налоговой не нужно. Их можно самостоятельно извлечь из ст. 215 и ст. 217 НК РФ, в числе прочего вы найдете:

- Пособия по временной потере нетрудоспособности;

- Пособие на ребенка, выплаты и алименты на него;

- Компенсации ущерба в случае стихийного бедствия;

- Стипендии и гранты;

- Автомобили, которые находятся в собственности на момент продажи более 3 лет;

- А также награды за донорство.

Резюме

Каждый доход физического лица, кроме вышеперечисленных, облагается налогом в 13%, иногда выше. Платить который нужно, иначе грозит штраф на сумму от 20 до 40% от дохода. Налог платится раз в год, в процессе заполнения и проверки декларации 3-НДФЛ. Если вы работаете фрилансером, это не освобождает вас от уплаты налогов. При постоянном заработке таким образом стоит подумать об оформлении ИП.

Прочтите также: Налоговый вычет при приобретении квартиры: как оформить и получить

© 2018 — 2024, Все о финансах. Все права защищены. Копирование материалов только с разрешения автора.

Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

или заполнив форму ниже.

Все о финансах Юридическая и финансовая консультации

Все о финансах Юридическая и финансовая консультации

(11 оценок, среднее: 4,64 из 5)

(11 оценок, среднее: 4,64 из 5)